Większość programów regularnego oszczędzania ma konstrukcję wymagającą regularnych wpłat przez co najmniej kilka lat, karzącą tych, którzy zakończą inwestycję przedwcześnie wysokimi opłatami. W niektórych przypadkach wysokość kary sięga nawet 100 proc. wniesionych wpłat.

Opłata likwidacyjna (znana również jako: „Potrącenie przy wykupie", „Wskaźnik wykupu", „Współczynników Świadczenia inwestycyjnego") jest obecna w praktycznie wszystkich programach z ubezpieczeniowymi funduszami kapitałowymi (UFK). Możemy wyróżnić kilka form jej pobierania i naliczania. Najczęściej spotykane jest pomniejszenie wartości wycofywanych środków o określoną w OWU kwotę wyrażaną jako iloczyn wartości rachunku i stawki procentowej (różnej w kolejnych latach ubezpieczenia). Czas pobierania takich opłat wynosi średnio około 10 lat. W pierwszych 2 latach jest to zazwyczaj prawie 100 proc. wartości rachunku, po 10 latach zazwyczaj 0-1 proc. Czas trwania i wysokość nie jest zazwyczaj uzależniona od wysokości wpłacanych składek. Niezależnie czy jest to 100 czy 1000 zł składki regularnej, nie powinniśmy liczyć na zniżkę w tej konkretnej opłacie. Uwagę trzeba prędzej skupić na ubezpieczycielu. Stosunkowo niskie i krótko obowiązujące opłaty likwidacyjne mają programy TU Allianz Życie Polska (są to zazwyczaj produkty inwestycyjno-ochronne). Przez długi czas opłaty likwidacyjne towarzyszą Nowej Emeryturze (Amplico Life) - aż 20 lat, ale od 11. roku jest to 1 proc. wartości wycofywanych środków.

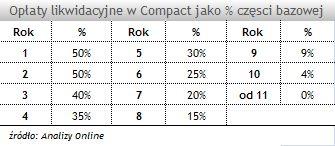

Inną formą pobierania opłaty likwidacyjnej jest pobranie odpowiedniego procentu od wpłaconych w pierwszych latach umowy składek. W rozwiązaniach oferowanych przez Skandia Życie TU np. w programie Compact opłata likwidacyjna jest to określony procent „części bazowej" (składki za okres pierwszych 7 lat trwania umowy). Mimo, że składki naliczane są od wpłat należnych w pierwszych 7 latach, to opłaty likwidacyjne pobierane w przypadku zakończenia inwestycji przed ukończeniem 10 lat. Podobnie jest w Mega Funduszu Compensa TUnŻ. „Współczynnik Świadczenia inwestycyjnego" oblicza się jako odpowiedni procent od składek należnych w pierwszych 5 latach ubezpieczenia.