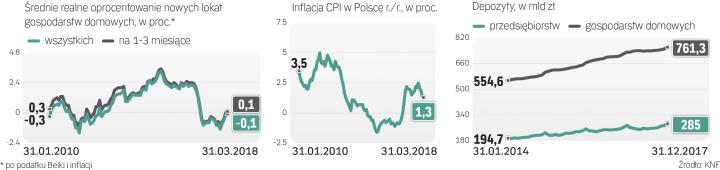

Inflacja w Polsce systematycznie hamuje od listopada, kiedy w ujęciu rocznym wyniosła 2,5 proc. i była najwyższa od pięciu lat. Mimo rozpędzonej gospodarki i rozgrzanego rynku pracy w marcu, zmalała do 1,3 proc. z 1,4 proc. w lutym. Dzięki temu realne oprocentowanie, tzn. uwzględniające inflację i podatek Belki, najpopularniejszych jedno–trzymiesięcznych lokat znowu jest dodatnie po 13 miesiącach przynoszenia strat.

Banki niepocieszone

Jedno–trzymiesięczne nowe lokaty nominalnie oprocentowane są teraz średnio na niecałe 1,7 proc. i realnie w marcu dawały dodatni, ale wciąż śladowy realny zarobek na poziomie 0,1 proc. rocznie.

Dla banków spadek inflacji to złe wieści, bo daje Radzie Polityki Pieniężnej argument za tym, aby nie podnosić stóp procentowych i pozostawić je na najniższym w historii poziomie 1,5 proc. obowiązującym od ponad trzech lat. Obecne tempo wzrostu cen konsumpcyjnych jest dalekie od celu inflacyjnego Narodowego Banku Polskiego wynoszącego 2,5 proc., tym bardziej że dopuszczalny przedział wahań (+/-1 pkt proc.) może pozwolić na brak podwyżek nawet, gdyby tempo inflacji wzrosło do 3,5 proc.

Poziom stóp procentowych jest kluczowy dla zysków banków, bo wpływa na wynik odsetkowy, stanowiący średnio dwie trzecie ich rocznych dochodów. Podwyżka stóp oznacza automatyczny wzrost oprocentowania kredytów, koszty finansowania zaś rosną w mniejszym stopniu i zwykle nieco później. W tym i przyszłym roku zysk netto polskiego sektora ma urosnąć dwucyfrowo wobec 13,6 mld zł z 2017 r. Jednak o ile w tym roku poprawa ma wynikać głównie z wzrostu akcji kredytowej, o tyle przyszłoroczna opiera się na oczekiwanej wcześniej podwyżce stóp, co wywindowało w styczniu notowania banków na GPW na nowe szczyty.