Nadszedł czas majowych wyjazdów, imprez komunijnych i wesel. Dla wielu osób to czas wydatków, które przekraczają możliwości budżetu domowego. Rodzi się więc potrzeba pożyczenia niewielkiej sumy pieniędzy, a wraz z nią pytanie czy zawnioskować o nią w banku, czy podpisać umowę z firmą pożyczkową.

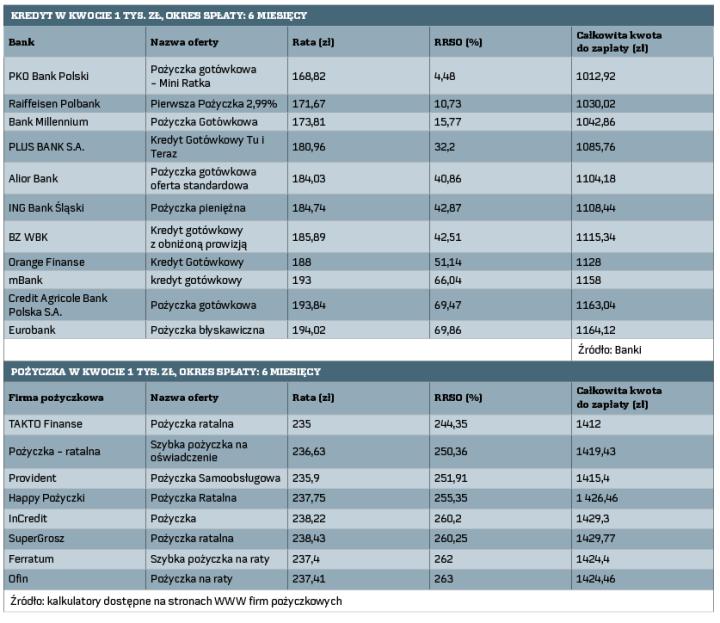

Aby ocenić, które rozwiązanie jest korzystniejsze, sprawdziliśmy koszty sześciomiesięcznej pożyczki w wysokości 1 tys. zł. Naszej analizie poddaliśmy wybrane oferty kredytów bankowych oraz pożyczek ratalnych w parabankach.

Różnice idą w setki procent

Głównym wskaźnikiem decydującym o atrakcyjności cenowej kredytów jest rzeczywista roczna stopa oprocentowania (RRSO). Składową oprocentowania rzeczywistego jest oprocentowanie nominalne i wszystkie koszty okołokredytowe, tj. prowizje i ubezpieczenia czy opłaty administracyjne, jakie klient musi ponieść w całym okresie spłaty zadłużenia. Im wyższe RRSO, tym droższy kredyt.

Jak wynika z naszego badania, najniższe RRSO dla kredytów, w kwocie 1 tys. zł z półroczną spłatą zobowiązania, wyliczane jest dla produktów bankowych. W PKO BP, w ramach Pożyczki gotówkowej Mini Ratka, sięga ono niespełna 4,5 proc. Co prawda różnice w tym zakresie są znaczące, bo w przypadku eurobanku i Pożyczki błyskawicznej oprocentowanie rzeczywiste wynosi już blisko 70 proc., to i tak nie dorównuje ono horrendalnym kosztom, jakie naliczają swoim klientom firmy pożyczkowe.

– Jesteśmy instytucją, która chce promować odpowiedzialne pożyczanie pieniędzy. Dlatego zależy nam na pokazaniu, że istnieje alternatywa dla firm oferujących drogie pożyczki przez internet. Proponujemy bardzo szybką procedurę od złożenia wniosku do wypłaty środków i jednocześnie zachowujemy cenę, która jest konkurencyjna w porównaniu z firmami pożyczkowymi obecnymi na polskim rynku – mówi Alexis Lacroix, prezes eurobanku.