Obniżenie stóp procentowych przez Radę Polityki Pieniężnej w przypadku kredytów ze zmiennym oprocentowaniem oznacza niższą ratę kredytu. Obniżenie oprocentowania następuje zgodnie z tym, co zostało zapisane w umowie kredytowej. W przypadku kredytów opartych na trzymiesięcznej stawce WIBOR ma to miejsce co kwartał. Po zmianie oprocentowania bank informuje o nowym harmonogramie spłaty kredytu.

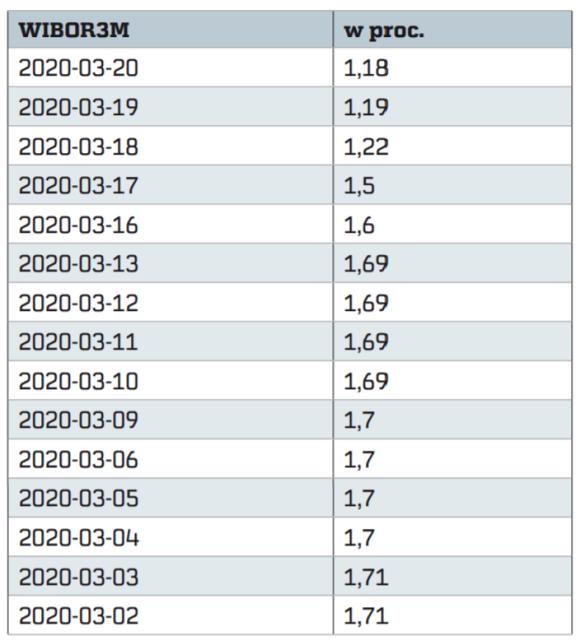

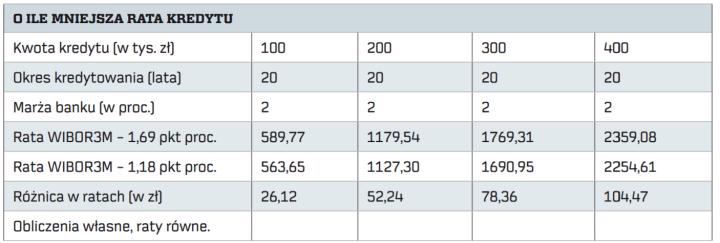

Z naszych analiz wynika, że tylko przez zmianę stawki WIBOR 3M, który w marcu spadł o ponad 0,5 pkt proc., rata kredytu w kwocie 400 tys. zł spłacanego w ratach równych przez 20 lat może się zmniejszyć o ponad 100 zł miesięcznie. Przy kwocie 100 tys. zł jest to nieco ponad 26 zł mniej. Im wyższa kwota i dłuższy okres, tym więcej można zaoszczędzić na racie kredytu.

Warto sprawdzić: Przerwa w spłacie długu – możliwości i procedury

Na wysokość oprocentowania kredytu wpływ mają dwie składowe: marża kredytu oraz stawka referencyjna. Marża to prowizją jaką zarobi na danym kredycie bank. W większości banków jest ona negocjowana indywidualnie. Na wysokość marży ma wpływ wiele czynników, np.: wysokość zaciąganego kredytu, przeznaczenie kredytu, wkład własny przy kredytach hipotecznych, wiarygodność finansowa kredytobiorcy czy zestawu produktów nabywanych razem z kredytem (cross sell).