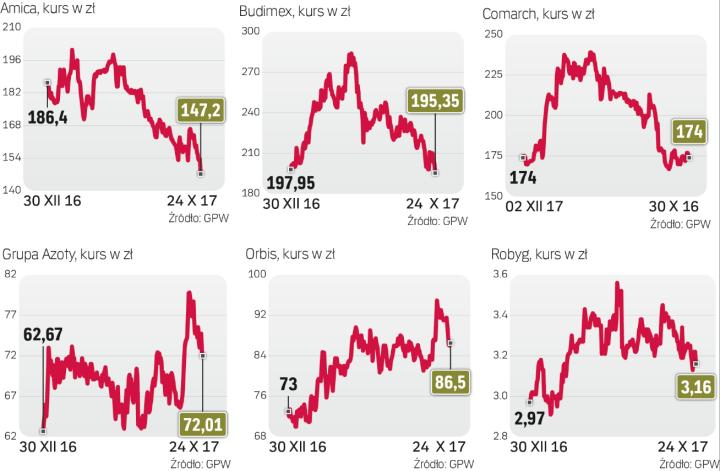

W tym roku akcje spółek o średniej kapitalizacji wypadają różnie. Ale jest wśród nich sporo atrakcyjnych, za którymi przemawiają dobre perspektywy i niewygórowane wyceny.

– Spółki z mWIG40 mają wyraźnie większy potencjał wzrostu skali biznesu niż największe podmioty. Jednocześnie ich akcje są zdecydowanie płynniejsze niż papiery mniejszych spółek. A to oznacza, że może się nimi zainteresować szersze grono inwestorów, także tych zagranicznych – zauważa Łukasz Bugaj, analityk DM BOŚ.

Eksperci podkreślają, że spółki wchodzące w skład mWIG40 to mocno zróżnicowana grupa. Reprezentują one różne branże, więc warto postawić na selekcję.

Orbis i Azoty

Część średniaków w ostatnich miesiącach radziła sobie całkiem nieźle. W przypadku niektórych dobra passa powinna być kontynuowana.